Każdy przedsiębiorca, prowadzący własną działalność gospodarczą zdaje sobie sprawę z tego jak kluczowe jest odpowiednie zarządzanie kapitałem firmy. W końcu to właśnie dzięki niemu przedsiębiorstwo jest w stanie się utrzymać i prawidłowo funkcjonować. Dlatego też, w kontekście prowadzenia działalności gospodarczej, wyjątkowo istotne jest aby zdawać sobie sprawę z tego czym jest płynność finansowa.

Terminowe wywiązywanie się ze wszystkich zobowiązań czy też wypłata wynagrodzeń oraz wszystkie inne transakcje pieniężne są bezpośrednio z nią związane. Jednakże, to co wydaje się w miarę oczywiste, nie dla każdego musi być takie zrozumiałe. W związku z tym, w dzisiejszym artykule postaramy się dokładnie przestawić, czym jest wspomniana płynność finansowa. Na czym dokładnie ona polega, jak ją osiągnąć oraz dlaczego jest ona tak ważna – odpowiedzi na te wszystkie pytania znajdziesz w dzisiejszym wpisie.

Co to jest płynność finansowa?

Aby jak najlepiej wyjaśnić opisywane przez nas pojęcie, należy zacząć od podstaw. Według ogólnie przyjętej definicji płynność finansowa to zdolność podmiotu do wywiązywania się przedsiębiorstwa w terminie z najbardziej wymagalnych zobowiązań. Aby lepiej zrozumieć tą definicję, warto przytoczyć jakie to mogą być zobowiązania. Mianowicie są to między innymi transakcje związane z zapłatą kontrahentom za wyroby czy usługi, a także wypłaty wynagrodzeń dla pracowników. Oprócz tego, warto zauważyć również, że płynność finansowa jest jednym z elementów oceny finansowej przedsiębiorstwa, dlatego, że bezpośrednio wpływa na jego kondycje finansową, która umożliwia jego poprawne funkcjonowanie.

Innymi, jeszcze prostszymi słowami, przedsiębiorstwo, które jest płynne finansowo jest w stanie bez najmniejszych problemów na czas wypłacać wynagrodzenia swoim pracownikom, może pozwolić sobie, bez korzystania z żadnych pomocy finansowych, chociażby takich jak kredyty, na zakup niezbędnego sprzętu lub zaopatrzenia, a także sprawnie spłacać wszystkie należności za towary i usługi z zachowaniem odpowiedniego terminu. Dlatego też, oczywiste jest to, że przedsiębiorstwo, które nie jest płynne finansowo może mieć mniejsze lub większe problemy związane ze swoim funkcjonowaniem.

Warto również zwrócić uwagę na to, jaki jest cel zarządzania płynnością finansową. Mianowicie, zachowanie jej umożliwia utrzymanie odpowiedniej wartość płynnych środków pieniężnych oraz linii kredytowych. W przeciwnym wypadku, kiedy płynność finansowa nie będzie zachowana, może prowadzić to do poważnych i niepożądanych skutków, ponieważ opóźnienia w wywiązywaniu się ze zobowiązań mogą powodować zarówno nieufność kontrahentów, a także instytucji odpowiedzialnych za udzielanie kredytów. Natomiast, w skrajnych przypadkach, nieumiejętność jej utrzymania, może prowadzić nawet do bankructwa.

Oprócz tego, należy wspomnieć również, że zaburzenia płynności finansowej to naturalna sytuacja, która czasami zdarza się każdej firmie. Często jest ona chwilowa, dlatego też w przypadku jej wystąpienia, nie należy od razu bić na alarm, jednakże rozsądnie zbadać z czego ona wynika i skutecznie ją zlikwidować. Natomiast, zdecydowanie nie można jej lekceważyć, gdyż tak jak już wspominaliśmy, w skrajnych przypadkach może ona prowadzić do poważnych konsekwencji, takich jak niewypłacalność, czy to czego chce uniknąć każdy przedsiębiorca, czyli do bankructwa.

Płynność finansowa – jak ją obliczyć?

Skoro już wiemy czym dokładnie jest płynność finansowa, czas odpowiedzieć na pytanie jak ją obliczyć. Zacznijmy od tego, że każde przedsiębiorstwo powinno stale monitorować i analizować swoje finanse. Pomaga to nie tylko w kontekście rozliczeń, ale także umożliwia odpowiednie i zdecydowanie łatwiejsze funkcjonowanie całej firmy. Natomiast, aby poprawnie ocenić zdolność przedsiębiorstwa do spłaty zobowiązań, warto dowiedzieć się co tak naprawdę ją określa:

- Stan środków pieniężnych;

- Możliwość przemiany majątku i jego składników w pieniądze;

- Możliwość pokrycia pieniędzmi zobowiązań firmy.

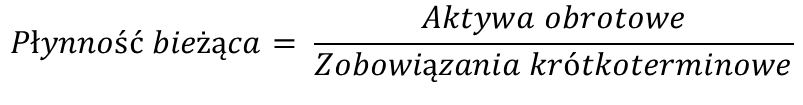

Wszystkie wymienione powyżej składniki są odpowiedzialne za kształtowanie płynności finansowej. Dlatego też, każda analiza finansów firmowych powinna opierać się właśnie na nich. Natomiast, najbardziej podstawowym oraz najczęściej stosowanym wskaźnikiem płynności finansowej jest płynność bieżąca, która służy do określenia, czy przedsiębiorstwo jest zdolne do pokrycia bieżących zobowiązań, oblicza się ją w następujący sposób:

Wyliczenia te opierają się oczywiście na zobowiązaniach krótkoterminowych oraz na aktywach obrotowych, czyli na finansach, które firma posiada w tak zwanej rezerwie. Oczywiście, im ten wskaźnik jest wyższy tym lepiej, natomiast kiedy jest on niższy niż 1.0 to poważny znak, że koniecznie należy zadbać o uregulowanie zobowiązań.

Jak odzyskać płynność finansową?

Wiemy już jak obliczyć płynność finansową, jednakże co zrobić, kiedy obliczenia te okażą się niepokojące, to znaczy uświadomią nas, że przedsiębiorstwo może mieć problemy z uregulowaniem zobowiązań? W takiej sytuacji warto podejmować szybkie i zdecydowane, jednak dobrze przemyślane kroki, w celu jej odzyskania. Oto kilka przykładowych sposobów na odzyskanie płynności finansowej:

- Kredyt: prawdopodobnie najpopularniejszym sposobem na odzyskanie płynności finansowej jest pożyczka, jednakże decydując się na nią należy z tyłu głowy mieć to, że aby z niej skorzystać, należy posiadać odpowiednią zdolność kredytową, natomiast bez dwóch zdań można stwierdzić, że pozyskanie środków z banku może uratować kiepską sytuację finansową naszej firmy;

- Pozyskanie zaliczek: innym sposobem na uregulowanie bieżących płatności jest uzyskanie zaliczek od kontrahentów, jednakże w tym przypadku należy pamiętać, że choć mogą one pomóc w odzyskaniu płynności finansowej, raczej nie uratują one całkowicie naszych finansów firmowych;

- Faktoring: jest to ostatnio coraz bardziej popularna alternatywa dla kredytów, natomiast korzystając z niej nie pożyczamy pieniędzy w związku z czym nie powiększamy naszego zadłużenia. Faktoring polega na sprzedaniu firmie zajmującej się tą usługą faktur, z których spłatą zalegają nasi kontrahenci, co prawda faktor pobiera od tej transakcji prowizję, jednakże wypłaca nam środki natychmiastowo, co może znacznie pomóc w uregulowaniu płynności finansowej naszej firmy.

Podsumowanie

Podsumowując, płynność finansowa, to sytuacja, do której powinien dążyć każdy przedsiębiorca, prowadzący jakąkolwiek działalność gospodarczą. Utrzymanie jej na odpowiednim poziomie umożliwia poprawne funkcjonowanie przedsiębiorstwa oraz zapewnia spokój w kontekście finansów firmowych. Dlatego też, bez dwóch zdań warto na bieżąco monitorować i analizować wszystkie przychody oraz wydatki naszej firmy, gdyż dzięki odpowiedniemu zarządzaniu środkami możemy bez problemu utrzymać płynność finansową, która jest nieocenionym komfortem.

Koniecznie przeczytaj: